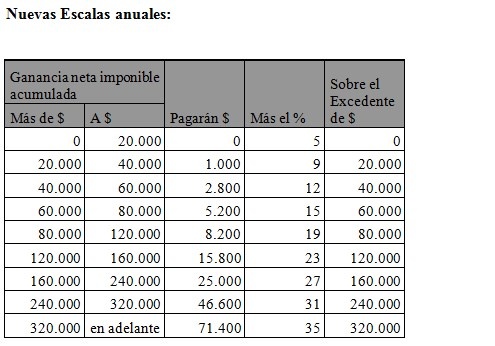

A través de la Resolución General 3976, publicada hoy en el Boletín Oficial, la AFIP difundió las nuevas tablas para calcular el Impuesto a las Ganancias en los sueldos y en las jubilaciones, que rigen ya desde el 2 de enero.

La reciente ley 27.346 elevó un 22% los montos de las deducciones personales (mínimo no imponible, deducción especial y las cargas de familia) e introdujo algunas deducciones y exenciones nuevas que tendrán que utilizarse en el momento de calcular el impuesto. Si las empresas pagan los sueldos de diciembre en los primeros cuatro días del año siguiente, ya tienen que usar los nuevos valores que fueron publicados hoy. Si, en cambio, ya se confeccionaron los recibos de sueldos con los valores anteriores, luego durante el mes de enero tendrán que hacer la devolución del impuesto retenido de más.

La reciente ley 27.346 elevó un 22% los montos de las deducciones personales (mínimo no imponible, deducción especial y las cargas de familia) e introdujo algunas deducciones y exenciones nuevas que tendrán que utilizarse en el momento de calcular el impuesto. Si las empresas pagan los sueldos de diciembre en los primeros cuatro días del año siguiente, ya tienen que usar los nuevos valores que fueron publicados hoy. Si, en cambio, ya se confeccionaron los recibos de sueldos con los valores anteriores, luego durante el mes de enero tendrán que hacer la devolución del impuesto retenido de más.

En el caso de los jubilados, ANSES tendrá que considerar las nuevas tablas para liquidar las prestaciones del mes de enero, para aquellos jubilados que todavía queden alcanzados por el tributo. Además, durante enero, el Organismo Previsional deberá reintegrar a los jubilados el Impuesto a las Ganancias retenido en el aguinaldo de diciembre de 2016. Esto es porque en el momento de hacer las liquidaciones no había salido el decreto 1253, que exime del aguinaldo de los jubilados de Ganancias. La medida abarcaba a todos porque el decreto excluía del tributo a los haberes de hasta $ 55.000 brutos mensuales, y la jubilación máxima actual asciende a $ 41.474.

Durante el 2017, los jubilados pagarán Ganancias sólo si superan 6 veces el valor de la prestación mínima (hoy de $ 5661), quedando de esta manera afuera del tributo los que no superen de jubilación bruta por $ 33.966 mensuales. Esta excepción no tendrá efectos para los jubilados que obtienen otros ingresos, ni para los que pagan Bienes Personales.

El nuevo proyecto no exime al aguinaldo que se cobre a partir del año que viene, lo único que hace es prorratearlo para el cálculo de la retención durante todo el año, para que no afecte íntegramente en el momento del pago. Este tema ya se encontraba previsto en la Resolución General 2437 de la AFIP, que establecía que el primer aguinaldo debía prorratearse durante los 7 meses sucesivos hasta el cierre del año.

Los cambios desde enero:

Se elevan un 22% los montos que hoy tienen vigencia. El mínimo no imponible llega a $ 51.967, la deducción especial asciende a $ 249.441,60, la deducción por cónyuge (vínculo que finalmente queda) sería de $ 48.447 y por cada hijo e hijastro menor de 18 años es de $ 24.432. De esta forma, desaparecerían los demás vínculos familiares que hoy están vigentes (padres, suegros, hermanos, etc.), a pesar que los ingresos anuales que obtienen actualmente los excluyen de hecho. Los empleados de zona patagónica tendrán los montos de cada una de las deducciones aumentadas en un 22% más. Comenzarán a pagar el Impuesto a las Ganancias todos los que sean designados en el Poder Judicial, a partir del 1 de enero de 2017.

Se podrán deducir anualmente hasta el 40% del mínimo no imponible ($ 20.786). En cuanto al concepto abonado por material didáctico de los docentes, quedará gravado lo que supere el 40% del mínimo no imponible anual. Hasta ahora, solamente podían descontar gastos de movilidad y viáticos los empleados que trabajaban en las categorías laborales de viajantes y corredores de comercio.

Se podrá deducir por año hasta el 40% de lo pagado por alquileres de la casa habitación y hasta el tope anual de $ 51.967.

Las horas extras no se considerarán cuando por ellas se modifique la escala o el renglón que determina la tasa del impuesto. Las horas ordinarias y extras que se perciban durante los días feriados, de fines de semana e inhábiles no están alcanzados por Ganancias.

Los Autónomos recién notarán los cambios que salieron por la ley, cuando tengan que presentar la declaración jurada anual del Impuesto a las Ganancias correspondiente al año 2017, que vencerá en abril del 2018.