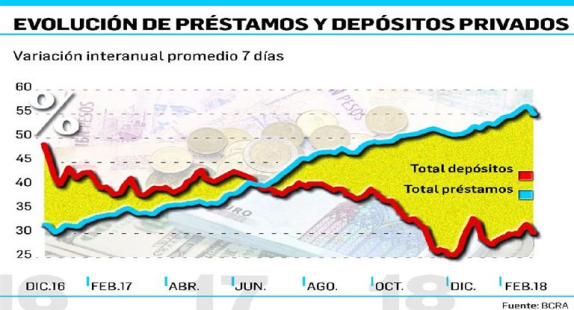

Mientras los depósitos del sector privado registran una leve mejoría, las financiaciones continúan volando a un ritmo anual del 55%. Desde el punto de vista macro, es un dato alentador por su impacto en el nivel de actividad, pero inquieta el efecto sobre inflación y el nivel del endeudamiento familiar.

Con relación al cierre de 2017, la brecha entre el devenir de los depósitos y los préstamos del sector privado se ha reducido en lo que va del año. Pero cuando todo hacía pensar, luego de que desde el BCRA advirtiera que no sería tan saludable, macroeconómicamente, repetir un boom crediticio como el del año pasado, que los préstamos se desacelerarían, la realidad muestra otro panorama. Tras el fuerte aumento registrado en enero, de más del 4% mensual, en lo que va de febrero se proyecta ya un incremento mensual de los préstamos privados del 3%. De modo que en el primer bimestre el stock de créditos privados totales, en pesos y en dólares, acusa un crecimiento del 7,5%. Esto implica un aumento en términos absolutos de nada menos que $74.000 millones (aproximadamente un 13,5% del incremento anual de 2017).

Con relación al cierre de 2017, la brecha entre el devenir de los depósitos y los préstamos del sector privado se ha reducido en lo que va del año. Pero cuando todo hacía pensar, luego de que desde el BCRA advirtiera que no sería tan saludable, macroeconómicamente, repetir un boom crediticio como el del año pasado, que los préstamos se desacelerarían, la realidad muestra otro panorama. Tras el fuerte aumento registrado en enero, de más del 4% mensual, en lo que va de febrero se proyecta ya un incremento mensual de los préstamos privados del 3%. De modo que en el primer bimestre el stock de créditos privados totales, en pesos y en dólares, acusa un crecimiento del 7,5%. Esto implica un aumento en términos absolutos de nada menos que $74.000 millones (aproximadamente un 13,5% del incremento anual de 2017).

Ocurre que en el flanco privado, los créditos crecen al 54,6% interanual mientras que los depósitos lo hacen al 27% (hubo una mejora en la liquidez bancaria en enero ante el aumento de los depósitos a la vista por factores estacionales, que tiene una mayor tasa de encaje obligatorio). De no mejorar sustancialmente el crecimiento de los depósitos privados (materia prima para otorgar créditos), las entidades deberán recurrir a nuevas emisiones de deuda o de acciones para captar capital y así fondearse. Además, ante las significativas necesidades de financiamiento del sector público, que además para no inundar de dólares el mercado local apuesta a endeudarse más en moneda local, el efecto crowding out puede afectar las perspectivas de la plaza financiera. Porque no hay, por ahora, financiamiento para todos en forma ilimitada. Por su parte, las tasas de interés no acusaron el sesgo menos contractivo del BCRA. Por ejemplo, por un depósito a plazo fijo en pesos la tasa es del 21% promedio anual, mientras que para un préstamo personal supera el 40%.

La dinámica crediticia en febrero muestra que las financiaciones en pesos crecen más del 2% (una velocidad interanual del 46,3%), mientras que las nominadas en dólares lo hacen por encima del 7% (106,3% interanual). Se tiene así que los créditos en pesos crecen cerca de $27.700 millones y los nominados en dólares por el equivalente a $20.400 millones. O sea, en total el stock aumenta en $48.100 millones.

El segmento más dinámico es de garantía real (hipotecas crece $9.100 M) seguido por el crédito al consumo (personales y tarjetas, +$9.500 M y +$7.700 M respectivamente). En cuanto a los créditos comerciales, documentos caen más de $5.300 M y adelantos crecen $6.300 M. Los créditos en UVA siguieron ganando terreno, especialmente en hipotecas y algo menos en personales y prendarios.

Entre los nominados en dólares, lo mejor pasó por documentos a sola firma (asociados a las prefinanciaciones de exportaciones) y tarjetas.