De los u$s 30.100 millones que el Gobierno necesita este año para cerrar la brecha fiscal, captó u$s 9000 millones. Colocó a 5, 10 y 30 años, a 4,625%, 6% y 6,95%

En la primera salida a los mercados internacionales del 2018, el Gobierno captó ayer u$s 9000 millones con tres títulos a 5, 10 y 30 años de plazo. Con estas colocaciones cubre el 75% del total que planea conseguir en el exterior a lo largo de este año, que llega a los u$s 12.040 millones, según se desprende de lo anunciado la semana pasada por el ministro de Finanzas, Luis Caputo. Con la colocación de ayer cubrió casi el 30% de las necesidades de financiamiento del año, que alcanzan los u$s 30.100 millones.

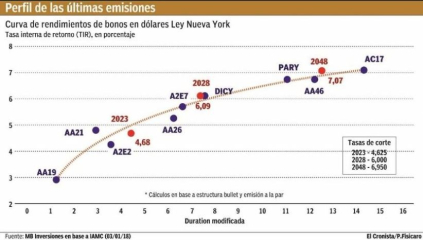

Por el bono emitido a 2023 el Gobierno obtuvo u$s 1750 millones y abonará una tasa de 4,625%. Además consiguió u$s 4250 millones a 10 años (enero de 2028) y pagará un 6%. En el bono a 30 años emitió por u$s 3000 millones a una tasa de 6,95%.

«Estas tasas son las más bajas de la historia para Argentina para emisiones en dólares en el mercado internacional, y representan una baja de 100 puntos básicos en relación a las tasas pagadas en la emisión de bonos similares de enero 2017», destacó un comunicado de Finanzas.

Según detallaron, la demanda por los bonos argentinos llegó a u$s 21.400 millones, 2,4 veces más de lo que se colocó. En la emisión hay inversores de Norteamérica (46%), Europa (35%) y Asia (11%), y otras regiones (8%). La colocación fue liderada por Citigroup, Deutsche Bank Securities, HSBC, BBVA y Santander.

«Este financiamiento cubre aproximadamente una tercera parte de las necesidades de financiamiento del 2018 y más del 50% de las inversiones en infraestructura que están contempladas en el presupuesto de este año», sostuvo el ministro.

Las tasas conseguidas no sorprendieron al mercado ya que están en línea con las de los bonos argentinos. No obstante, el economista Nery Persichini resaltó que «es un hito que el país está emitiendo a 30 años a 6,95%». En ese sentido, recordó que en abril del año pasado cuando se hizo una emisión a 30 años (para fondearse y pagar a los fondos buitres) se pagó una tasa de 7,625%.

En la colocación de ayer, que se hizo bajo ley Nueva York, los inversores minoristas pudieron ingresar ya que la lámina mínima fue de u$s 1000, según pudo averiguar El Cronista. En algunas emisiones de 2017, la más baja fue de u$s 150.000. Por esta razón se abrió la posibilidad a pequeños ahorristas a comprar bonos argentinos. «La situación argentina ya está normalizada y, tras salir del default, se pueden emitir bonos Globales, que puede acceder todo el mundo y son más fácil para negociar», agregó Persichini.

Federico Furiase, de EcoGo,resaltó que el Gobierno «está aprovechando la ventana de tiempo favorable para colocar deuda en dólares». Y remarcó dos aspectos que se conjugan en este momento para hacerlo beneficioso: por un lado, las tasas bajas en el tramo largo de la curva de rendimiento de los bonos del Tesoro de EE.UU., que está hoy en 2,45%, en un contexto en el que se esperan más subas por parte de la Fed; y, por el otro, la compresión de spread que tuvieron los bonos locales. «El riesgo país está hoy en 355 puntos básicos, 100 pb por debajo de las previas de las PASO», detalló.

De esta manera, la estrategia de conseguir financiamiento en los primeros días del año es similar a la puesta en práctica a comienzos del año pasado: en 2017, tras anunciar un préstamo por u$s 6000 millones de los seis bancos colocadores de ese momento (ver recuadro), Finanzas decidió fondearse por u$s 7000 millones en las primeras semanas del año. Las tasas conseguidas en ese momento eran ligeramente mayores a las de ayer: a 5 años pagó 5,625% y por el título a 10 años, 7%.

El Gobierno publicó ayer en el Boletín Oficial la autorización para ampliar por u$s 15.000 millones la emisión de deuda, y le otorgó la facultad al Ministerio de Finanzas de emitir estos títulos de la manera en que lo considere necesario. Así lo estableció el decreto 2/2018 que lleva la firma del presidente Mauricio Macri, del jefe de Gabinete, Marcos Peña; y del ministro de Finanzas, Luis Caputo.

«Amplíase en valor nominal 15 mil millones de dólares o su equivalente en otra moneda, el monto dispuesto en el artículo 1´ del Decreto N´ 29 del 11 de enero de 2017, quedando facultado el Órgano Responsable de la Coordinación de los Sistemas de Administración Financiera del Sector Público Nacional a los efectos de su ejecución», según el primer artículo del texto oficial.